Μήνυμα στην Ελλάδα για τα μη εξυπηρετούμενα δάνεια αλλά και το θέμα της αποχής των συμβολαιογράφων από τους πλειστηριασμούς έστειλε ο Μάριο Ντράγκι, κατά τη διάρκεια της συζήτησης του Eurogroup για την Ελλάδα.

Σύμφωνα με το ΑΠΕ-ΜΠΕ, η συζήτηση για το ελληνικό ζήτημα έχει ολοκληρωθεί και πραγματοποιήθηκε σε καλό κλίμα. Κατά τη διάρκεια της συζήτησης, το λόγο έλαβε ο πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας, Μάριο Ντράγκι, ο οποίος τόνισε ότι είναι σημαντικό να αντιμετωπιστεί το θέμα των μη εξυπηρετούμενων δανείων και να λυθεί το θέμα της αποχής των συμβολαιογράφων από τους πλειστηριασμούς.

Dijsselbloem: Οι ελληνικές αρχές δεσμεύτηκαν να πάρουν μέτρα για τους πλειστηριασμούς

Ερωτηθείς για το θέμα των πλειστηριασμών μετά το πάγωμα της διαδικασίας λόγω της αποχής των συμβολαιογράφων, ο Dijsselbloem σημείωσε ότι οι ελληνικές αρχές ενημέρωσαν πως θα αναλάβουν δράση για να προστατεύσουν τα εμπλεκόμενα μέρη και να μην μπει σε κίνδυνο η διαδικασία. Για το χρέος ο Dijsselbloem υπενθύμισε ότι στο Eurogroup του Μαΐου του 2016 είχαν συμφωνηθεί τα βήματα για πιθανά μέτρα ανακούφισης και είχε επίσης συμφωνηθεί ότι αυτά τα βήματα θα έρθουν στο τέλος του προγράμματος.

Oι τραπεζίτες βρήκαν την ευκαιρία να φορτώσουν στους πλειστηριασμούς το σκάσιμο των stress test, που όμως τινάζονται στον αέρα από τα δικά τους εγκληματικά λάθη και τις παραλήψεις στη διαχείριση του προβλήματος των κόκκινων δανείων !!!

Οι στόχοι μείωσης των «κόκκινων» δανείων και τα επικείμενα stress test τινάζονται στον αέρα, ενώ τα collaterals πέφτουν για τον επόπτη στην κατηγορία «σκουπίδια», αν δεν δοθεί άμεσα λύση στο θέμα της αποχής των συμβολαιογράφων από τους πλειστηριασμούς φυσικούς και ηλεκτρονικούς. Αυτό υπογραμμίζει μιλώντας στο mononews.gr Έλληνας τραπεζίτης και όπως λέει χαρακτηριστικά «βρισκόμαστε μπροστά σε αδιέξοδο, η κυβέρνηση θα πρέπει να αναλάβει την ευθύνης, ώστε να ξεκινήσουν οι πλειστηριασμοί». Όπως είναι γνωστό οι Ενώσεις των Συμβολαιογράφων αποφάσισαν να απέχουν από τη διενέργεια πλειστηριασμών – με οριακή πλειοψηφία- μέχρι το τέλος του έτους.

«Ο κόμπος έφτασε στο χτένι και το τραπεζικό σύστημα θα αντιμετωπίσει μείζον πρόβλημα» λέει ο ίδιος τραπεζίτης και εξηγεί ότι οι τράπεζες έχουν δεσμευθεί απέναντι στον επόπτη (SSM) ότι τα 5 δις ευρώ –από τα 15δις ευρώ που πρέπει να μειωθούν τα καθυστερούμενα δάνεια το 2018- θα προέλθουν από τους ηλεκτρονικούς πλειστηριασμούς. Συνεπώς «αν δεν ξεκινήσουν συστηματικά οι πλειστηριασμοί από την 1η Ιανουαρίου όλα τα πλάνα μείωσης τινάζονται στον αέρα».

Ταυτόχρονα οι εξασφαλίσεις που έχουν πάρει οι τράπεζες –προσημειώσεις ακινήτων για τη χορήγηση δανείων- καθίστανται μηδενικές από τη στιγμή που η τράπεζα δεν μπορεί να προχωρήσει σε όλα τα ένδικα μέσα. Και με δεδομένο ότι το πρώτο τρίμηνο θα διενεργηθούν τα stress test των ελληνικών συστημικών τραπεζών, «ο επόπτης θα έρθει σε δύσκολη θέση, αφού θέλει δεν θέλει θα πρέπει να μετρήσει ως «σκουπίδια» τα collaterals και αυτό σημαίνει ότι θα ανέβει ο λογαριασμός», όπως χαρακτηριστικά λέει ο τραπεζίτης.

Στον αέρα η αξιολόγηση

Στον αέρα όμως κινδυνεύει να τιναχθεί και η αξιολόγηση αφού βασικό προαπαιτούμενο είναι να κλείσει το θέμα των ηλεκτρονικών πλειστηριασμών και να ξεκινήσει άμεσα η διενέργεια τους. Η αποχή των συμβολαιογράφων από τη διενέργεια πλειστηριασμών προκάλεσε θύελλα αντιδράσεων, τόσο στο εσωτερικό όσο και στην Ευρωπαϊκή Ένωση, με τον πρόεδρο της ΕΚΤ Μάριο Ντράγκι να παίρνει θέση –στο Eurogroup- σημειώνοντας ότι πρέπει να δοθεί άμεσα λύση στο θέμα της αποχής των συμβολαιογράφων.

Παριστάνει τον συνταγματολόγο και υποκαθιστά το ΣτΕ η ΕΕΤ ;;;

Αλλά και η Ελληνική Ένωση Τραπεζών με μία σκληρή ανακοίνωση άσκησε δριμεία κριτική σημειώνοντας ότι η αποχή «υποσκάπτει τις θεμελιώδεις αρχές της τραπεζικής πίστης, της οικονομίας και βέβαια αντίκειται στο Σύνταγμα».

Υπό οποιεσδήποτε συνθήκες, η ομαλή λειτουργία των χορηγήσεων δανείων στηρίζεται και στη δυνατότητα νοικοκυριών και επιχειρήσεων να παρέχουν εμπράγματες εξασφαλίσεις. Η εκ των πραγμάτων στέρηση της δυνατότητας για λήψη μέτρων αναγκαστικής εκτέλεσης υποσκάπτει τις θεμελιώδεις αρχές της τραπεζικής πίστης και της οικονομίας και βέβαια αντίκειται στο Σύνταγμα.»

Πιθανόν 2 από τις 4 ελληνικές τράπεζες να αυξήσουν σημαντικά τους κατώτερους δείκτες core tier 1 λόγω SREP στα stress tests

Το ΔΝΤ είχε ζητήσει από τον SSM και την ΕΚΤ οι ελληνικές τράπεζες να μην λάβουν καμία παράταση καθώς λήγει το 3ο πρόγραμμα και δεν υπάρχουν περιθώρια για μεταθέσεις και χρονικούς ελιγμούς.

Όταν πρόσφατα ανακοινώθηκε από την EBA την Αρμόδια Ευρωπαϊκή Τραπεζική Αρχή ότι για τις ευρωπαϊκές τράπεζες μετατίθενται οι ανακοινώσεις των stress tests για αρχές Νοεμβρίου από Ιούλιο του 2018….τα stress tests των ελληνικών τραπεζών δεν πήραν καμία παράταση και θα ανακοινωθούν τέλη Μαΐου 2018.

Γιατί συνέβη αυτό;

Τα stress tests των ευρωπαϊκών τραπεζών μετατέθηκαν λόγω καθολικού αιτήματος των τραπεζών να αποσαφηνιστούν οι όροι για το IFRs 9 τα νέα λογιστικά πρότυπα.

Το βασικό ερώτημα είναι ότι οι ελληνικές τράπεζες θα πάρουν πρόσθετες προβλέψεις για τα IFRs 9 Φεβρουάριο 2018 με τις ανακοινώσεις των αποτελεσμάτων χρήσης 2017.

Γιατί δεν ενσωματώθηκαν και οι ελληνικές τράπεζες στην διαδικασία εύλογης μετάθεσης των ευρωπαϊκών τραπεζών;

Η απάντηση είναι η εξής.

Το ΔΝΤ είχε ζητήσει από τον SSM και την ΕΚΤ οι ελληνικές τράπεζες να μην λάβουν καμία παράταση καθώς λήγει το 3ο πρόγραμμα και δεν υπάρχουν περιθώρια για μεταθέσεις και χρονικούς ελιγμούς.

Τα stress tests των ελληνικών τραπεζών δεν μετατίθενται γιατί το ζήτησε το ΔΝΤ και αποτελεί μέρος του συμβιβασμού όπου δεν θα διεξαχθούν AQRs αλλά θα πραγματοποιηθούν αυστηρά stress tests.

Η EBA προσεχώς μέχρι τέλη Νοεμβρίου 2017 – ίσως μέχρι τέλη Νοεμβρίου – ανακοινώσει τις παραμέτρους των stress tests.

Τραπεζικές πηγές αναφέρουν ότι το αποτέλεσμα των stress tests μπορεί να μην συνδέεται με τον προσδιορισμένο core tier 1 ως κατώτερο όριο 8,75%….από την διαδικασία εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process (SREP) αλλά στην πράξη θα οδηγήσει 2 από τις 4 τράπεζες σε αύξηση του SREP.

Ας απλουστεύουμε λίγο την διαδικασία που είναι ούτως ή άλλως περίπλοκη.

Πρόσφατα η Nouy η επικεφαλής του SSM είχε αναφέρει ότι τα κριτήρια με τα οποία θα αποτιμηθούν οι τράπεζες στα stress tests θα είναι με βάση των Πυλώνα 2.

Στόχος των διαδικασιών του Πυλώνα 2 είναι να ενισχυθεί η σχέση μεταξύ του προφίλ κινδύνου μιας τράπεζας, των συστημάτων διαχείρισης κινδύνων και περιορισμού του κινδύνου και του κεφαλαιακού προγραμματισμού.

Ο πυλώνας 2 μπορεί να χωριστεί σε δύο βασικά στοιχεία:

(i) στις τράπεζες, όπου αναμένεται να δημιουργήσουν υγιείς, αποτελεσματικές και ολοκληρωμένες στρατηγικές και διαδικασίες για την αξιολόγηση και τη διατήρηση σε συνεχή βάση των ποσών, του τύπου και της διανομής του εσωτερικού κεφαλαίου (ICAAP), καθώς και ισχυρές ρυθμίσεις διακυβέρνησης και εσωτερικού ελέγχου, και

(ii) τη διαδικασία εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process (SREP).

Ο βασικός σκοπός του SREP είναι να εξασφαλίσει ότι οι τράπεζες διαθέτουν κατάλληλες ρυθμίσεις, στρατηγικές, διαδικασίες και μηχανισμούς, καθώς και κεφάλαια και ρευστότητα, ώστε να διασφαλίζεται η ορθή διαχείριση και κάλυψη των κινδύνων τους, στους οποίους εκτίθενται ή ενδέχεται να εκτεθούν, συμπεριλαμβανομένων εκείνων που αποκαλύπτονται από το stress tests και τους κινδύνους που ενδέχεται να προκαλέσει η τράπεζα στο χρηματοπιστωτικό σύστημα.

Τι σημαίνουν όλα αυτά;

Σημαίνουν ότι υπάρχει πολύ μεγάλη πιθανότητα σε 2 από τις 4 τράπεζες να αυξηθεί σημαντικά ο χαμηλός δείκτης κεφαλαιακής επάρκειας core tier 1 στο 8,75% για τις τράπεζες κατά την διαδικασία εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process (SREP)

Ποιο απλά…

Για την χρήση 2017 οι ελληνικές τράπεζες θα διενεργήσουν πρόσθετες προβλέψεις στο πλαίσιο του IFRs 9 που εκτιμώνται σε 5,5 με 6 δισεκ. ευρώ.

Πέραν της γνωστής παραδοχής ότι οι τράπεζες θα έχουν 5ετή περίοδο απόσβεσης….στο stress tests από το IFRs 9 θα προσμετρήσει μόνο το 30% του συνολικού ποσού πρόβλεψης (5%,10% και 15%) δηλαδή 1,8 δισεκ.

Άρα έχουμε 1,8 δισεκ. από το IFRs 9 στο stress tests + το TAR δηλαδή την ανασκόπηση των προβληματικών δανείων + το αποτέλεσμα του stress tests.

Πολλές φορές έχουμε επισημάνει ότι η τελική ζημία από το IFRs 9, το TAR και τα stress tests θα μηδενίσει το κεφαλαιακό απόθεμα των 9,5 δισεκ. ευρώ στις ελληνικές τράπεζες.

Με βάση την ίδια πηγή από τα IFRs 9 θα προκύψει ζημία 5,5 με 6 δισεκ. ή ένα εύρος μεταξύ 5,5 με 7 δισεκ.

Από το TAR δηλαδή την ανασκόπηση των προβληματικών στοιχείων 300 φάκελοι για κάθε τράπεζα ή συνολικά 1200 φάκελοι με προβληματικά δάνεια επίσης θα προκύψει ζημία και στο τέλος θα έρθουν τα stress tests.

Το capital buffer των ελληνικών τραπεζών ανέρχεται σε 9,5 δισεκ. οπότε ουσιαστικά αυτό θα εξαλειφθεί.

Εάν ληφθεί υπόψη ότι τις μακρο-οικονομικές παραδοχές των stress tests στο δυσμενές σενάριο θα τις καθορίσει το ΔΝΤ είναι σχεδόν βέβαιο ότι το κεφαλαιακό απόθεμα – capital buffer – θα εξαλειφθεί.

Η ΕΚΤ θα επανακαθορίσει τα κατώτερα όρια των δεικτών κεφαλαιακής επάρκειας

Στις ελληνικές τράπεζες ο συνολικός κατώτερος δείκτης κεφαλαιακής επάρκειας προσδιορισμένος από την ΕΚΤ είναι 12,25% για τις 3 από τις 4 τράπεζες και 13% για την Πειραιώς και 8,75% για το core tier 1.

Θα αυξηθεί το κατώτερο όριο π.χ. μπορεί να γίνει 14% αντί 12,25% της τρέχουσας περιόδου.

Επίσης οι ελληνικές τράπεζες θα αυξήσουν εκ νέου σημαντικά τις προβλέψεις τους λόγω των ζημιών που θα προκύψουν από τα IFRs 9, το TAR και τα stress tests.

Μόνο από τα IFRs 9 δηλαδή το νέο λογιστικό πρότυπο 9 και το TAR δηλαδή την Ανασκόπηση Προβληματικών Δανείων (τελείωσε σε Alpha και Εθνική και τέλη Νοεμβρίου 2017 θα ξεκινήσουν σε Πειραιώς και Eurobank) θα προκύψει ζημία.

Πως θα αποτιμηθούν οι κεφαλαιακές ζημίες που θα προκύψουν από τα stress tests;

Οι τράπεζες θα αξιολογηθούν με το SREP την κοινή μεθοδολογία για τη διαδικασία εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process.

Ουσιαστικά θα αξιολογηθούν με βάση τον χαμηλότερο συνολικό δείκτη κεφαλαιακής επάρκειας και το core tier 1.

Με τα stress tests θα προκύψει μια κεφαλαιακή ζημία.

Η κεφαλαιακή ζημία θα αφαιρεθεί από τα υφιστάμενα κεφάλαια και εν συνεχεία θα έρθει η ΕΚΤ και ο SSM και θα επανακαθορίσουν τόσο τον συνολικό κατώτερο δείκτη κεφαλαιακής επάρκειας όσο και τον core tier 1.

Ας υποθέσουμε ότι σε μια τράπεζα με συνολικό κατώτερο δείκτη κεφαλαιακής επάρκειας 12,25% την τρέχουσα περίοδο η ΕΚΤ επιβάλλει να τον αυξήσει στο 15% αυτό σημαίνει έλλειμμα 2,75% σε δείκτη κεφαλαιακής επάρκειας.

Εάν όμως ο πραγματικός συνολικός δείκτης κεφαλαιακής επάρκειας είναι 17% π.χ. υπερκαλύπτει τον συνολικό ΝΕΟ κατώτερο δείκτη κεφαλαιακής επάρκειας στο 15%.

Στην περίπτωση αυτή η τράπεζα δεν θα χρειαστεί κεφάλαια και δεν θα υλοποιήσει αύξηση κεφαλαίου ή Cocos.

Εάν όμως ο νέος αναπροσαρμοσμένος συνολικός δείκτης κεφαλαιακής επάρκειας ή core tier 1 μετά τα stress tests υπερκαλύπτει τους σημερινούς πραγματικούς δείκτες τότε η νέα ανακεφαλαιοποίηση θα είναι μονόδρομος.

Υποσημείωση

Τα stress tests των ελληνικών τραπεζών πρέπει να αποτιμηθούν υπό τις εξής παραδοχές

1)Ότι το ΔΝΤ θα καθορίσει τους όρους για το δυσμενές σενάριο

2)Ότι η ΕΚΤ από το 2018 αυστηροποιεί το πλαίσιο για τα NPLs, σε κάθε νέο προβληματικό δάνειο θα πρέπει να διενεργείται πρόβλεψη στο 100%.

Για τα παλαιά NPLs θα παρθούν αποφάσεις έως τον Μάρτιο του 2018…

Θα ακολουθηθεί σταδιακή αύξηση των προβλέψεων για τα NPLs…

3)Ότι τα stress tests των ελληνικών τραπεζών πραγματοποιούνται ξεχωριστά από των άλλων τραπεζών και δεν μετατέθηκαν όπως των άλλων ευρωπαϊκών τραπεζών.

ΥΠΑΡΧΕΙ ΛΟΓΟΣ ΑΝΗΣΥΧΙΑΣ ΓΙΑ ΤΙΣ ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ ;;;

ΑΝΑΛΥΣΗ ΤΟΥ ΙΝΣΤΙΤΟΥΤΟΥ BRUEGEL (23/02/2017)

In(telligent) Deep Analysis

Νωρίτερα αυτό τον μήνα, το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) και οι ευρωπαϊκοί θεσμοί συγκρούστηκαν σχετικά με τις προϋποθέσεις για τη βιωσιμότητα του ελληνικού χρέους. Μία από τις κύριες διαφωνίες φαίνεται να είναι η αξιολόγηση σχετικά με το πόσο υγιείς είναι οι ελληνικές τράπεζες. Εγείρονται λοιπόν ερωτήματα σχετικά με το εάν είναι αξιόπιστη η αξιολόγηση των παραπάνω φορέων και ποιον θα πρέπει να εμπιστευτούμε.

Οι τράπεζες έχουν υποστεί τρεις γύρους ανακεφαλαιοποίησης από το 2010 -η τελευταία εκ των οποίων το 2015- οι οποίες αθροίζουν σε ένα σύνολο €43 δις. Ωστόσο, η ανάλυση βιωσιμότητας χρέους του ΔΝΤ, διατηρεί την παραδοχή ότι ένα ποσό της τάξης των €10 δις θα πρέπει να διατίθεται για την κάλυψη ενδεχόμενων πρόσθετων αναγκών στήριξης των τραπεζών. Η αντίστοιχη ανάλυση βιωσιμότητας χρέους των ευρωπαϊκών θεσμών δεν προβλέπει την ανάγκη διατήρησης κάποιου ποσού για τις πιθανές μελλοντικές ανάγκες ανακεφαλαιοποίησης των τραπεζών. Όσον αφορά στην Τράπεζα της Ελλάδος, υποστηρίζει ότι οι ελληνικές τράπεζες θα διατηρήσουν υψηλούς δείκτες κεφαλαίων, ακόμη και υπό κάποιο δυσμενές σενάριο εξέλιξης.

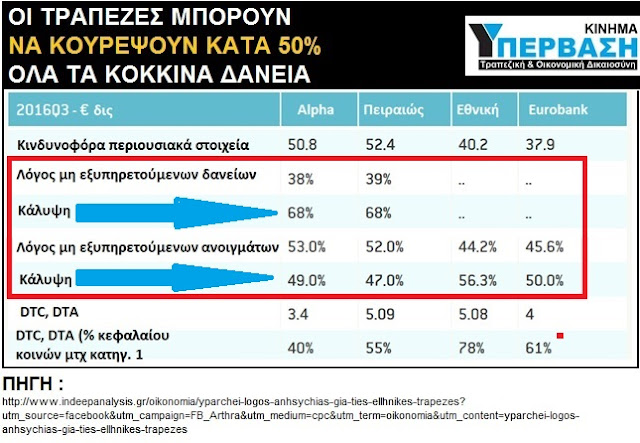

Το ΔΝΤ είναι ιδιαίτερα προσεκτικό, τονίζοντας ότι η κατάσταση του ισολογισμού των ελληνικών τραπεζών εξακολουθεί να είναι ευάλωτη. Ο Πίνακας 1 δείχνει ότι η αναλογία των μη εξυπηρετούμενων ανοιγμάτων (NPE) παραμένει πολύ υψηλή, πάνω από το 40% των συνολικών δανείων για το σύνολο των τεσσάρων τραπεζών και πάνω από 50% για δύο από αυτές. Η αναλογία των μη εξυπηρετούμενων δανείων (NPL) είναι χαμηλότερη, αλλά εξακολουθεί να είναι κοντά στο 40% για τις τέσσερεις μεγάλες ελληνικές τράπεζες.

Πίνακας 1. Βασικά οικονομικά των τεσσάρων συστημικών τραπεζών.

Σημείωση: Τα μη εξυπηρετούμενη ανοίγματα, είναι τα υλικά ανοίγματα των τραπεζών τα οποία υπάρχουν για περισσότερο από 90 ημέρες ή για τα οποία ο χρεώστης έχει οριστεί ως ανίκανος να πληρώσει τις υποχρεώσεις του. Το IFSR ορίζει τα μη εξυπηρετούμενα δάνεια ως τα δάνεια των οποίων η πληρωμή έχει καθυστερήσει πάνω από 90 ημέρες.

Οι ελληνικές τράπεζες έχουν συμφωνήσει ένα σχέδιο μείωσης των NPE σε χρονικό διάστημα τριών ετών, με τριμηνιαίο στόχο τη μείωση των ΝΡΕ από 50% σε 34% το 2019 και των NPL από 37% έως 20%. Η μείωση αναμένεται να προέλθει κυρίως από την ωρίμανση των δανείων και διαγραφές χρεών και σε μικρότερο βαθμό από ρευστοποιήσεις, εισπράξεις και πωλήσεις. Μέχρι το τέλος του 2016, σε συνέπεια με το σχέδιο αυτό, οι διαγραφές χρεών είχαν ήδη επιταχυνθεί, φθάνοντας το ποσό των €2,5 δις για το 2016 (Διάγραμμα 1).

Διάγραμμα 1. Διαγραφές χρεών σε εγχώρια δάνεια.

Πηγή: Τράπεζα της Ελλάδος.

Ωστόσο, δημοσίευμα της εφημερίδας Καθημερινή αναφέρει ότι τον Ιανουάριο του 2017 τα νέα μη εξυπηρετούμενα δάνεια αυξήθηκαν κατά περίπου €1 δις και συνέχισαν να αυξάνονται το Φεβρουάριο, αντιστρέφοντας την πτωτική πορεία των καθυστερήσεων για το έτος 2016. Έρευνα από την Τράπεζα της Ελλάδος διαπιστώνει ότι μία στις έξι επιχειρήσεις με μη εξυπηρετούμενα δάνεια το κάνουν αυτό από στρατηγική επιλογή, η οποία συνδέεται και με την ύπαρξη περιβάλλοντος οικονομικής αβεβαιότητας.

Πηγές της Καθημερινής επιβεβαιώνουν αυτό, αποδίδοντας την πρόσφατη αύξηση των NPL στην αυξημένη αβεβαιότητα που σχετίζεται με τη δεύτερη αναθεώρηση του προγράμματος δημοσιονομικής προσαρμογής και στο γεγονός ότι ένας μεγάλος αριθμός των δανειοληπτών δεν συνεργάζονται για την επίτευξη μιας συμφωνίας αναδιάρθρωσης, με την ελπίδα ότι ο εξωδικαστικός συμβιβασμός θα μπορούσε να οδηγήσει σε καλύτερους όρους και, ενδεχομένως, σε κούρεμα του χρέους τους.

Εάν επιμείνουν, οι παράγοντες αυτοί θα μπορούσαν να περιπλέξουν την επίτευξη των στόχων μείωσης των NPE. Η αγορά των μη εξυπηρετούμενων δανείων απελευθερώθηκε το 2015, κατά πάσα πιθανότητα με στόχο την προσέλκυση ξένων επενδυτών, αλλά αυτό είναι μάλλον απίθανο να συμβεί, αν η οικονομική αβεβαιότητα παραμείνει. Το ΔΝΤ υποστηρίζει στο άρθρο του IV ότι μια εναλλακτική λύση θα μπορούσε να είναι η δημιουργία μιας εταιρείας διαχείρισης περιουσιακών στοιχείων (Asset Management Company – AMC), αλλά κάτι τέτοιο θα ήταν δύσκολο για την Ελλάδα, καθώς υπάρχει μικρή ζήτηση για ιδιωτικές AMC, και μια δημόσια AMC θα ήταν εκτεθειμένη σε θέματα διακυβέρνησης και σε άλλους κινδύνους, δεδομένων των αυστηρών ευρωπαϊκών κανόνων, που θα μπορούσαν να προκαλέσουν συνθήκες bail-in, εάν επιπρόσθετα κεφάλαια απαιτηθούν βραχυπρόθεσμα.

Μια δεύτερη ανησυχία, είναι αυτή των αναβαλλόμενων φορολογικών απαιτήσεων (DTAS) και πιστώσεων (DTC). Όπως φαίνεται και από προηγούμενη ανάλυση του Bruegel, οι αναβαλλόμενες φορολογικές πιστώσεις μπορούν να θεωρηθούν ως κεφάλαιο, ανεξάρτητα από το αν μια τράπεζα έχει κέρδος ή ζημιές και ανάλογα με τον τρόπο που έχουν διαμορφωθεί, μπορεί να πρόκειται για μια ενδεχόμενη υποχρέωση για τα κράτη. Οι DTC εξακολουθούν να υφίστανται για τις ελληνικές τράπεζες (Πίνακας 1), κάτι το οποίο μπορεί να μειώσει την ποιότητα των κεφαλαίων τους.

Έτσι λοιπόν, ποιά αξιολόγηση είναι περισσότερο αξιόπιστη σχετικά με τις ελληνικές τράπεζες; Όπως συμβαίνει πάντα, όλες οι αξιολογήσεις θα μπορούσαν να είναι σωστές ή λάθος, ανάλογα με τις περιστάσεις. Είναι πολύ δύσκολο να γίνει πρόβλεψη για το ποιες θα είναι οι εξελίξεις, κυρίως επειδή η τύχη των τραπεζών δεν είναι ανεξάρτητη από εκείνη της χώρας στην οποία βρίσκονται και για την Ελλάδα η οικονομική αβεβαιότητα έχει πλέον γίνει ο κανόνας. Ωστόσο, τα δύο θέματα που συζητήθηκαν αποτελούν πηγές πιθανής ανησυχίας.