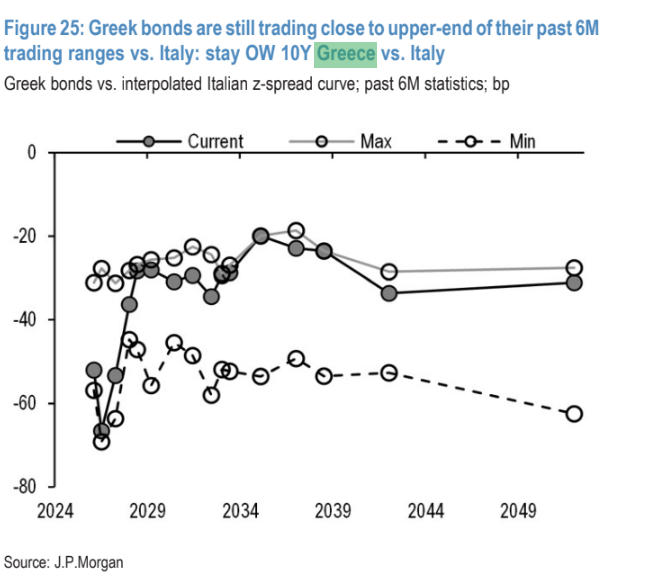

Η JP Morgan επανέλαβε τη θέση αγοράς (long) που έχει προτείνει υπέρ των ελληνικών δεκαετών ομολόγων έναντι των ιταλικών δεκαετών ομολόγων. «Τα ελληνικά ομόλογα υποαποδίδουν μέτρια έναντι της Ιταλίας και διαπραγματεύονται κοντά στο ανώτερο άκρο των τελευταίων έξι μηνών έναντι της Ιταλίας. Στο μέτωπο της προσφοράς των ομολόγων, η Ελλάδα έχει ήδη καλύψει περίπου το 80% του συνολικού της κεφαλαίου μέσω συμβατικών εκδόσεων ομολόγων για το 2024», επισημαίνει ο οίκος.

«Η Ισπανία παραμένει η αγαπημένη μας επιλογή για την overweight θέση στα ομόλογα στην περιφέρεια της Ευρωζώνης, δεδομένου του ισχυρού μακροοικονομικού υπόβαθρου, της πτώσης και του περιορισμένου δημοσιονομικού θορύβου σε σχέση με τις ομοειδείς χώρες.

Οι περιφερειακές εκλογές στην Καταλονία διεξήχθησαν στις 12 Μαΐου, με το πολιτικό τοπίο να παραμένει αρκετά κατακερματισμένο στην περιοχή, αλλά δεν αναμένουμε ουσιαστικό αντίκτυπο στην ισπανική αγορά ομολόγων από τις εκλογές. Mε τα ελληνικά ομόλογα να εξακολουθούν να διαπραγματεύονται κοντά στο ανώτερο άκρο των τελευταίων έξι μηνών προτείνουμε: διατήρηση της long θέσης στα δεκαετή της Ελλάδας έναντι της Ιταλίας σε αξία €10 εκατ. στο ομόλογο λήξης Ιουνίου 2033 (GGB Jun33) έναντι θέσης short σε €10,2 εκατ. του ιταλικού ομολόγου λήξεως Νoεμβρίου του 2033 (BTP Nov33) με στόχο στις – 35,3 μονάδες βάσης και κέρδη από την έναρξη του trade (03 Νοε 2023) σε -20,9 μονάδες βάσης», υπογραμμίζουν οι αναλυτές του οίκου.

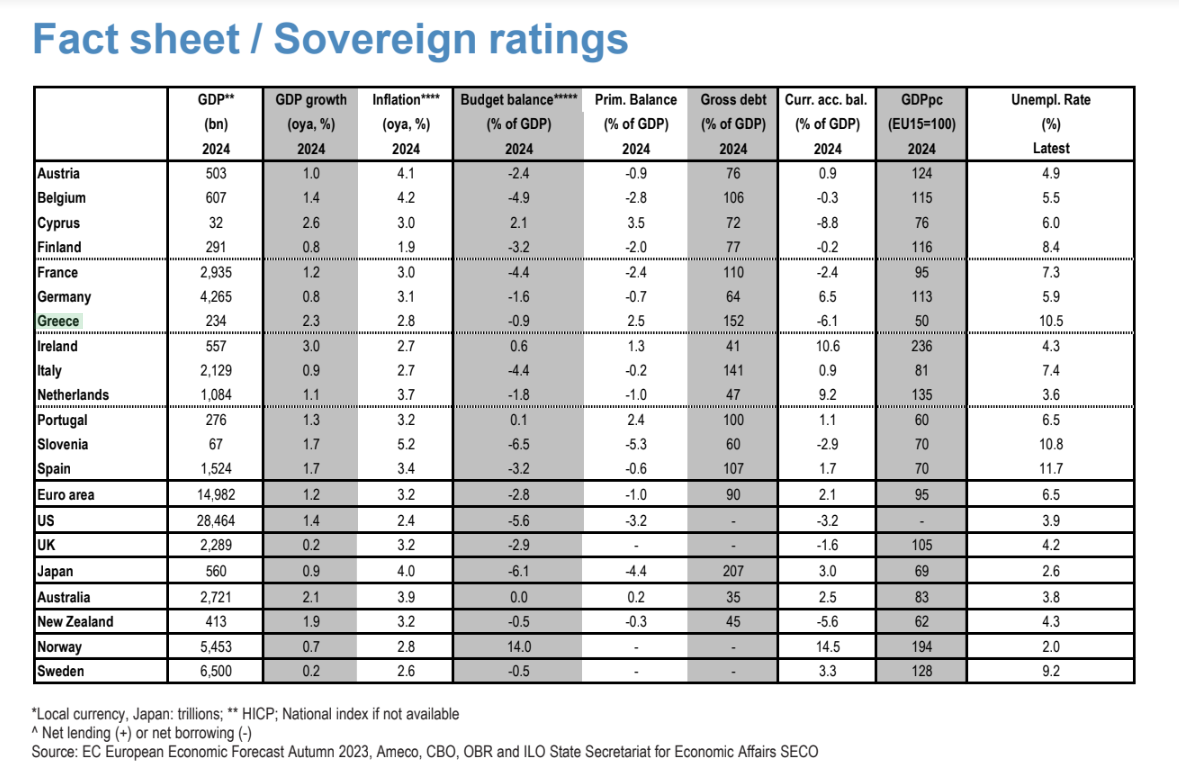

Οι οικονομολόγοι της JP Morgan για φέτος τοποθετούν την ελληνική ανάπτυξη στο 2,3% και τον πληθωρισμό να αναμένεται στο 2,8%, με το ΑΕΠ να ανέρχεται σε 234 δισ. ευρώ. Η χώρα θα σημειώσει έλλειμμα στον προϋπολογισμό της της τάξεως του 0,9%, χαμηλότερα από το όριο του 1%, με το πρωτογενές πλεόνασμα στον προϋπολογισμό να διαμορφώνεται στο 2,5%. Η τράπεζα εκτιμά ότι το ακαθάριστο χρέος ως προς το ΑΕΠ θα μειωθεί περαιτέρω σε 152%, με το αλλά το έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών να μειώνεται μεν, αλλά να παραμένει σε υψηλά επίπεδα της τάξεως του 6,1%. Τέλος, το κατά κεφαλήν ΑΕΠ για τη χώρα μας ως ποσοστό του κατά κεφαλήν ΑΕΠ της Ευρωζώνης των 15 χωρών θα παραμείνει σε χαμηλά επίπεδα της τάξεως του 50%, με την Πορτογαλία να ακολουθεί με 60% και την Κύπρο με 76%.

Συνολικά, οι παρατηρήσεις της Fed είναι λιγότερο επιθετικές (hawkish) από τις αναμενόμενες και πιο ήπιες από τις αναμενόμενες συνθήκες στην αγορά εργασίας την περασμένη εβδομάδα προκάλεσαν μια ευρεία υποχώρηση των αποδόσεων των ομολόγων στις αγορές, που εν μέρει επικυρώθηκαν επίσης από τη χαλαρή στάση της BoE αυτή την εβδομάδα.

«Οι κεντρικές τράπεζες των αναπτυγμένων αγορών εξετάζουν, επί του παρόντος, ένα βασικό σενάριο ‘ήπιας προσγείωσης’, όπου ο πληθωρισμός συγκλίνει αργά στο στόχο επιτρέποντας μια σταδιακή άρση της περιοριστικής κατεύθυνσης της νομισματικής πολιτικής. Σε ένα εναλλακτικό σενάριο (σκληρή προσγείωση) ο κίνδυνος είναι για μια ταχύτερη και πιο επιθετική χαλάρωση των επιτοκίων, με βάση την πιο εμφανή αδυναμία της αγοράς εργασίας ή και των καθοδικών κινδύνων για την ανάπτυξη. Το εναλλακτικό hawkish σενάριο (μη προσγείωση ή υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα) είναι αυτό όπου η σύγκλιση του πληθωρισμού προς τον στόχο είναι αργή και ατελής, οδηγώντας σε καθυστέρηση του κύκλου χαλάρωσης. Σε αυτό το σενάριο οι κεντρικές τράπεζες των αναπτυγμένων χωρών που ξεκίνησαν τη χαλάρωση θα το βρουν δύσκολο να συνεχίσουν και τελικά με κίνδυνο εκτροχιασμού του κύκλου χαλάρωσης», καταλήγει η τράπεζα.